Bitcoin: o projeto secreto de Hayek?

Há pouco tempo, foi publicado em português um dos livros mais marcantes sobre moeda, um original de 1976: A Desnacionalização do Dinheiro, de Friedrich Hayek. Foi um grande economista austríaco, discípulo de Ludwig Von Mises, que recebeu o prémio Nobel da Economia em 1974, dois anos antes da publicação deste livro.

O que então propunha Hayek no seu livro, poucos anos após ter terminado o padrão-ouro em 1971?

Hayek argumenta que a moeda controlada pelo Estado é suscetível a manipulações políticas e falhas económicas.

Existe influência política sobre as decisões dos Bancos Centrais?

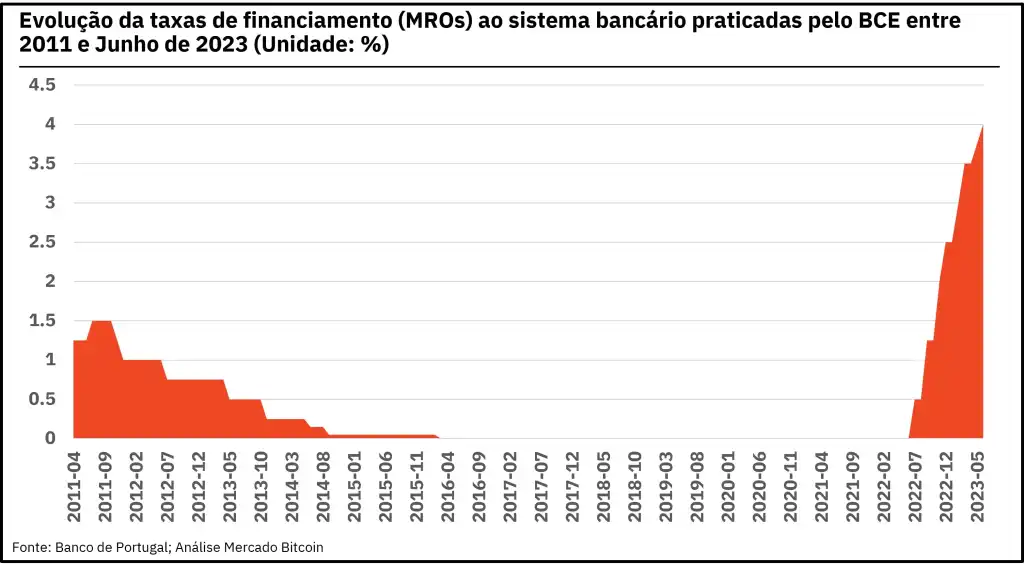

Como podemos observar na Figura 1, é claro que a política monetária do Banco Central Europeu (BCE) resulta da pressão política exercida pelos governos junto deste. Durante 76 meses, em particular entre março de 2016 e junho de 2022, mais de 6 anos, o BCE financiou o sistema bancário da Zona Euro a taxas de juro 0%. Para além disso, expandiu o seu balanço para comprar obrigações dos governos no mercado secundário, “ajudando-os” a financiarem-se a taxas mais baratas.

Em 2012, foi utilizada como desculpa para combater a crise de dívida soberana europeia, em que o então presidente do BCE, Mario Draghi, afirmava: “tudo o que for preciso”. Em nome de uma “ajuda” a Estados em situação de bancarrota, como foi o caso de Portugal em 2011, tivemos dinheiro grátis, mesmo após os anos de “forte crescimento económico”, em particular no período entre 2017 e início de 2020.

Em 2020, as taxas de juro continuaram a 0%, em nome de uma “necessária” resposta à crise Covid-19; sem os estímulos monetários de então, era certo e sabido que “íamos todos morrer”.

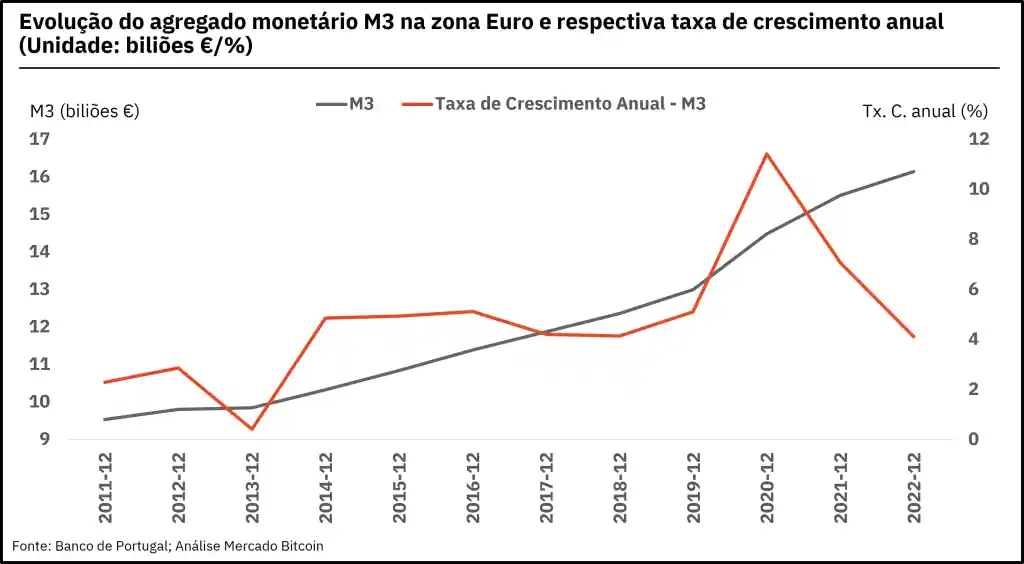

E como se realizaram? Através de uma expansão ainda mais acelerada do balanço do BCE, nomeadamente de 4 biliões de Euros (12 zeros), provocando uma forte subida da massa monetária – agregado monetário M3 -, que chegou a registar uma subida anualizada de 12% no final de 2020 (ver Figura 2), o que fez, obviamente, disparar os preços na Zona Euro. Mais dinheiro a procurar a mesma ou uma menor quantidade de bens e serviços tem sempre esta consequência.

Figura 2

Para resolver esta questão, um autêntico embaraço político, temos agora constantes subidas de juros, agora em máximos de 22 anos, com a última a fixar a taxa de financiamento do sistema bancário pelo BCE (taxa MRO) em 4%; ao afetar no sentido ascendente os indexantes Euribor, que irão acompanhar esta subida, os bancos irão ainda aplicar um spread na concessão de empréstimos, o que significa um aperto expressivo para quem possui empréstimos à habitação, dado estarmos a falar de taxas de juro acima de 5%!

E de que falhas económicas falava Hayek?

A manipulação de um preço tem sempre consequências desastrosas. Por exemplo, o congelamento das rendas em Portugal na década de 70 e 80 do século transato, em paralelo com uma elevada inflação, provocou a ruína do parque imobiliário, em particular nas cidades de Lisboa e Porto. Ou seja, as baixas rendas não geravam rendimento suficiente para a sua manutenção pelos proprietários, levando a uma escassez de oferta para arrendamento.

O mesmo acontece com a taxa de juro. Os preços são sinais dados aos agentes, em particular aos empresários que tomam todos os dias decisões de investimento. Se o preço do dinheiro é manipulado para valores abaixo daquele que resultaria da livre interação da oferta e procura, isto é, oferta (aforradores) e procura (tomadores de crédito, empresários) por poupança, está-se a dar sinais errados aos empresários.

O que se lhes está a dizer? Há muita poupança, quando na prática é crédito que não resulta do aforro, mas da impressora de um banco comercial, alavancando-se numa fração de reservas do Banco Central.

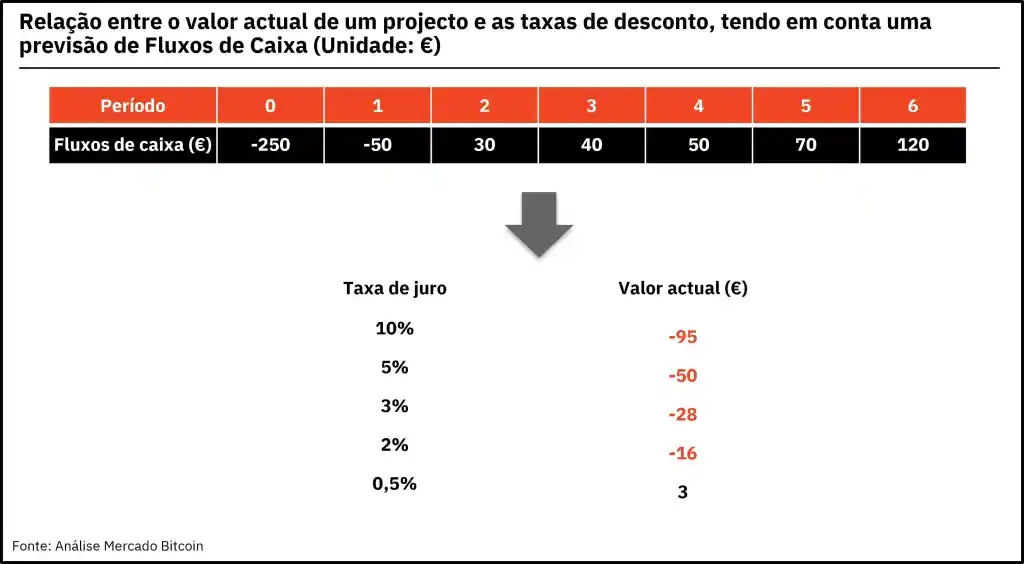

Estas taxas artificiais têm impacto na avaliação de projetos. Assim, vejamos o exemplo da Figura 3. Vamos supor que a taxa de juro natural, a que resulta da livre interação da oferta e procura por aforro, é de 10%; neste caso, o empresário não avançará com o projeto, pois o valor atual dos fluxos de caixa é negativo.

Mas, se o Banco Central manipular as taxas de juro para 0,5%, o empresário já decide avançar, cometendo, desta forma, um grave erro: não existirá poupança para alimentar o consumo dos seus produtos no futuro.

Quando o crescimento da massa monetária abranda ou recua, a recessão económica é inevitável: a limpeza de projetos falhados, através de falências em catadupa. Trata-se de um desperdício de capital que prejudica seriamente a prosperidade económica de uma sociedade.

Os ciclos do capitalismo são provocados precisamente pela existência de reservas fraccionadas; quando os Bancos Centrais, através de juros artificialmente baixos, permitem o aumento das reservas do sistema bancário, estas podem ser multiplicadas por 10 e 20, acelerando a quantidade de dinheiro no sistema através da concessão de crédito a juros artificialmente baixos, induzindo em erro os agentes, dado não existir poupança real para justificar tal euforia.

Estes ciclos económicos foram explicados por vários economistas da Escola Austríaca, como Hayek, Mises e Huerta de Soto. Não é um defeito do capitalismo, mas sim o resultado da distorção de um preço que deveria ser fixado pelo mercado, em lugar de uma decisão por um conjunto de burocratas ao leme de um Banco Central.

É por estas razões que Hayek propõe no seu livro de 1976 a desnacionalização do dinheiro, permitindo que a emissão e a gestão monetária sejam controladas por instituições privadas em livre concorrência. Na proposta de Hayek, cada banco poderia emitir a sua moeda, através da sua indexação a um cabaz de matérias-primas, aumentando e diminuindo a sua oferta de moeda por forma a manter a estabilidade de preços.

Os bancos que não desejassem emitir moeda, seriam obrigados a operar com 100% de reservas de outros bancos emissores, atendendo que nenhum banco emissor irá ao socorro de um banco que abusou da confiança dos clientes, ao contrário do que hoje ocorre: veja-se o caso do Silicon Valley Bank.

Em conclusão, Hayek propôs um sistema de moeda concorrencial, onde várias moedas privadas circulam livremente e são aceites pelos indivíduos de acordo com a sua confiança, o que traria benefícios como estabilidade, eficiência e prevenção da inflação.

Hayek queria também a abolição dos Bancos Centrais, a única forma de retirar o poder dos governos sobre o dinheiro, evitando todas as consequências que hoje sofremos – ciclos de euforia e depressão, destruição permanente de capital, falta de aforro.

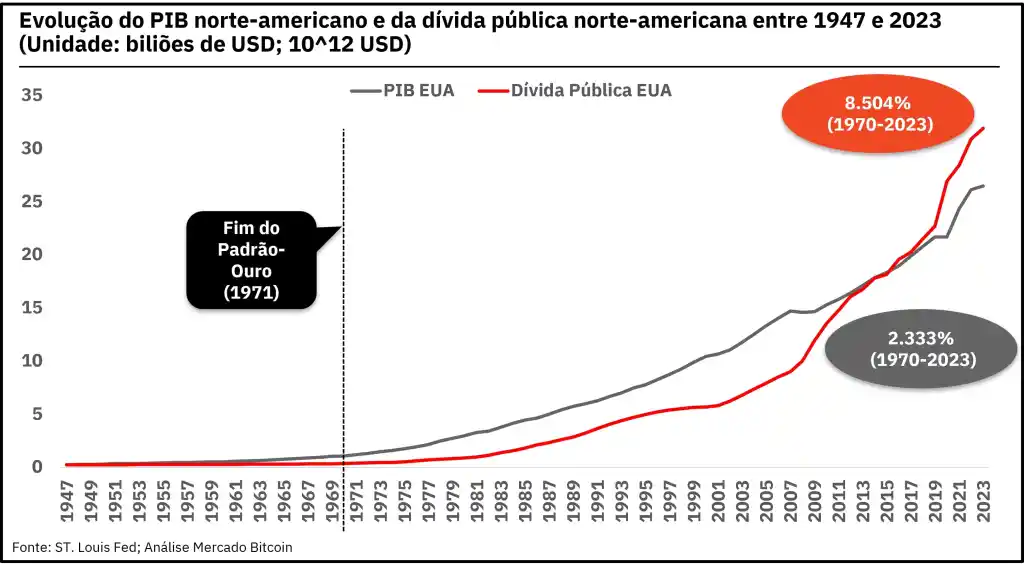

Desde a década de 70 do século transato, ao contrário do proposto por Hayek, a concentração de poder em Bancos Centrais foi imparável, permitindo aos governos expandir sem fim a sua dívida pública. Não nos podemos esquecer que, a partir de 1971, em lugar de Ouro, as reservas dos Bancos Centrais passaram a ser essencialmente dívida pública.

Na Figura 4, podemos observar a evolução da dívida pública e do PIB nos EUA, entre 1947 e 2023. Com o fim do Padrão-Ouro é visível a explosão da dívida pública, que subiu 8500% entre 1970 e 2023, enquanto o PIB cresceu apenas 2333%, resultando num atual rácio de dívida pública vs. PIB de 120%. Trata-se de algo grave, tendo em conta que o Dólar norte-americano (USD) é a moeda reserva do mundo desde o final da Segunda Guerra Mundial, em substituição da Libra Esterlina

Neste contexto, após a crise financeira de 2008, mais uma!, surgiu o Bitcoin: a moeda tão desejada por Hayek. É privada, não é controlada por qualquer governo e nenhum Estado logra impedir uma transferência de tokens Bitcoin entre dois endereços. Não importam as sanções, as restrições impostas pelos Estados, como a regulação ou a oposição da banca. Nenhuma entidade, privada ou pública, logra parar a rede Bitcoin.

Por outro lado, tal como Hayek desejava, impede a inflação, atendendo que a sua oferta está limitada a 21 milhões de Bitcoins. Tal como o Ouro, que exige recursos (máquinas, mineiros, capital…) para o minerar, não nascendo do apertar de um simples botão de computador, o Bitcoin exige enormes consumos de energia para que a criação de novos tokens tenha lugar, o chamado proof-of-work.

A tecnologia blockchain, onde corre o Bitcoin, não é susceptível a erros ou manipulações, atendendo à dispersão dos nodos e à impossibilidade de modificar blocos já fechados. Por outro lado, não permite a ocorrência de reservas fracionadas, bastando um computador e Internet para verificar o número de Bitcoins em determinado endereço.

No futuro, quando as pessoas se aperceberem que é uma inevitabilidade, passarão a utilizar o Bitcoin como meio de troca – tornando-se assim dinheiro –, criando, desta forma, um mercado livre de aforro através de projetos DeFi. Por outro lado, o aparecimento de várias criptomoedas concorrentes veio trazer a competição tão desejada por Hayek.

Se fosse vivo, certamente seria um grande entusiasta do Bitcoin e das criptomoedas em geral.