Por que necessitamos do Bitcoin?

O Bitcoin, a primeira criptomoeda descentralizada, foi lançado em 2009 por uma pessoa ou grupo de pessoas sob o pseudónimo de Satoshi Nakamoto. Atualmente, a sua capitalização bolsista é de 512 mil milhões de USD, representando cerca de 50% do total da capitalização bolsista de todas as criptomoedas: 1,04 biliões de USD – de acordo com as cotações do dia 14 de setembro de 2023.

A superioridade do Bitcoin

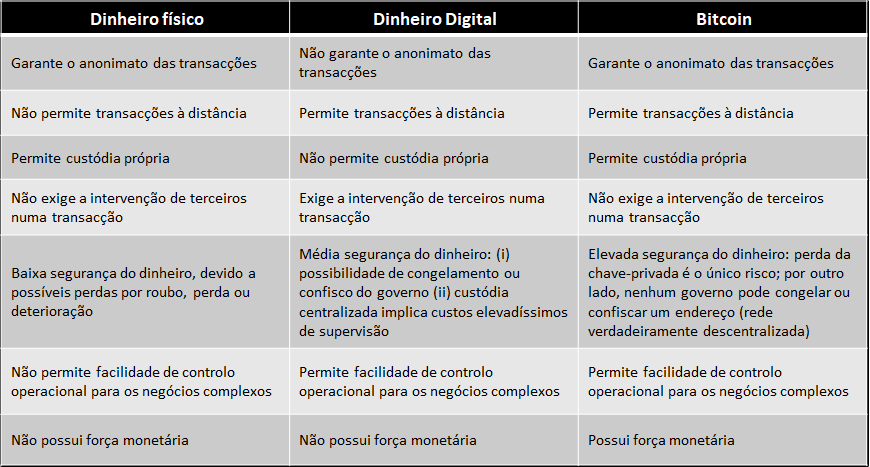

A sua natureza descentralizada e a tecnologia blockchain subjacente asseguram a sua superioridade face ao dinheiro tradicional, tanto o físico (notas e moedas) como o digital (emitido pelas entidades financeiras).

Na figura 1, várias dimensões são consideradas na análise das diversas formas de dinheiro. Em relação ao anonimato, ninguém conhece o titular de um endereço de Bitcoin, o que assegura a confidencialidade do seu titular (controla as chaves privadas), tal como o dinheiro físico. Tal não acontece com o dinheiro digital, atendendo que todas as contas nas instituições financeiras são hoje nominativas, com um processo obrigatório de KYC (conhece o teu cliente).

Tal como o dinheiro digital, o Bitcoin possibilita transações à distância, não havendo fronteiras físicas que impeçam a transferência de Bitcoins entre dois endereços, nem tão pouco a necessidade de aderir a uma rede, como é o caso do SWIFT. Esta é uma das grandes lacunas do dinheiro físico: a impossibilidade de realizar negócios à distância.

O atual dinheiro digital obriga à intervenção de terceiros, na maioria dos casos de duas ou mais entidades. Para realizar, por exemplo, uma transferência bancária estou sempre dependente de bancos. Um terceiro pode sempre impedir-me de utilizar o dinheiro: penhora, congelamento, dívidas, etc. No caso do Bitcoin, e tal como o dinheiro físico, a soberania sobre o dinheiro é total, pois não dependo de terceiros na sua utilização.

Outro dos aspetos negativos do dinheiro físico é a sua reduzida segurança, atendendo que qualquer pessoa pode ser assaltada, perder ou ver o dinheiro deteriorar-se, tornando-se impossível a sua utilização.

Em relação ao Bitcoin, é simplesmente o dinheiro mais seguro do mundo, já que a informação sobre o número de Bitcoins em cada endereço está registada em milhões de computadores, que possuem a mesma informação em tempo real. Apenas o detentor das chaves privadas pode movimentar os Bitcoins num dado endereço.

Ao contrário do que a maioria pensa, o dinheiro num banco não é assim tão seguro. Dada a prática de reservas fraccionadas, o valor dos extratos é muito superior às reservas na posse de um banco. Assim, são instituições intrinsecamente falidas, pois uma corrida ao banco torna inevitável o seu fecho. Tal não acontece com o Bitcoin, onde, a todo o momento, e com uma simples ligação à Internet, qualquer pessoa pode conhecer o número de Bitcoins em cada endereço.

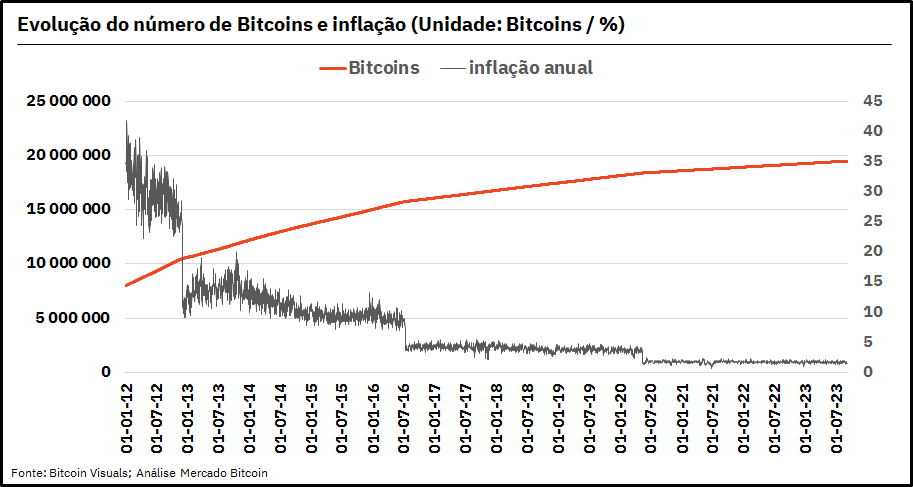

Por fim, ao longo de milénios, a humanidade sempre selecionou o bem com a maior força monetária como moeda. Esse foi o caso do Ouro e da Prata. Não basta ser escasso, a produção de novas unidades não pode ser capaz de influenciar negativamente o preço de mercado.

A produção anual de Ouro nunca se aproxima de 2,5% do inventário total na posse das pessoas. Ou seja, com as minas a trabalhar no máximo e com um investimento massivo, a nova produção representa uma ínfima parte do ouro minerado desde sempre e na posse de alguém. A platina é um metal escasso, mas uma elevada produção e a sua venda no mercado pode afetar negativamente o seu preço, pois o inventário existente poderá ser inferior à produção anual. A força monetária é tanto maior quando menor representa a produção de novas unidades no total do inventário existente, aquilo que podemos definir por inflação.

Atualmente, a produção anual de novos Bitcoins representa menos de 1,5% do total de Bitcoins minerados. Ou seja, a inflação anual situa-se abaixo de 1,5%. O atual dinheiro fiat que utilizamos todos os dias não tem esta força monetária, atendendo que os Bancos Centrais e o sistema financeiro podem emitir enormes quantidades de novo dinheiro, sem quaisquer restrições.

Por fim, o Bitcoin é verdadeiramente descentralizado e não pode ser influenciado por governos, Estados, Bancos Centrais ou instituições internacionais.

Por que o Bitcoin não é moeda?

Apesar da sua evidente superioridade face ao dinheiro tradicional, o Bitcoin não se tornou moeda. Porquê? Podemos apontar várias razões:

- Ao contrário do Ouro e da Prata, o Bitcoin não passou o teste de mercado;

- Para uma moeda fiduciária (Euro, USD) ser aceite, terá de ter sido numa primeira etapa um substituto do dinheiro;

- Os Estados não querem perder as receitas resultantes do monopólio da emissão de moeda e da prática de reservas fraccionadas;

- Os Estados querem usar o dinheiro como forma de controlo das populações, algo completamente oposto ao Bitcoin.

O Bitcoin não passou o teste de mercado?

O dinheiro surgiu com o aparecimento da troca indireta, em substituição da troca direta. Esta última apenas é possível em sociedades primitivas e obriga à superação de várias dificuldades, sendo a principal a coincidência de desejos. É tremendamente difícil encontrar uma contraparte disposta a comprar o que tenho para vender e vice-versa, para além da necessidade de acordar as quantidades a trocar. Mais ainda, alguns bens são impossíveis de vender numa troca direta, dado o seu elevado valor e impossíveis de fracionar (exemplo: casa).

A troca indireta obrigou os agentes a procurar um bem desejado por todos, ou seja, o mais vendável. Para determiná-lo, temos dois critérios: (i) poder vendê-lo no momento que desejamos; (ii) e de acordo com os últimos preços praticados no mercado.

Para melhor ilustrar, vamos utilizar o exemplo de um pão, um bem líquido – mais vendável -, e um instrumento náutico, um bem não líquido – menos vendável. O proprietário do pão está numa posição privilegiada face a alguém que deseja vender um instrumento náutico.

O primeiro bem é mais vendável que o segundo. Isto não se trata de afirmar que o proprietário do instrumento náutico não o poderá vender. Poderá fazê-lo se baixar o preço ou caso se dedique a pesquisar compradores que compreendam o valor do seu instrumento náutico e participaram em anteriores negócios.

Durante esta etapa, vários bens podem ser utilizados, até que o processo de seleção termine, quando os indivíduos de uma dada comunidade apenas desejem comercializar os seus produtos e serviços pelo bem mais vendável do grupo restrito de meios comuns de troca – os bens em concorrência.

Quando um bem é utilizado de forma universal como intermediário de todas as transações, torna-se dinheiro. Passa a ser aceite e utilizado universalmente como intermediário de todas as trocas numa dada economia. O Ouro e a Prata foram selecionados pelo mercado há milénios, passando a ter um valor de uso e monetário.

Duas funções decorrem desta seleção, do seu papel de intermediário universal de todas as trocas: (I) unidade de conta, atendendo que todos os bens e serviços da economia passam a ser medidos em dinheiro; (2) reserva de valor, pois as pessoas guardam-no com a esperança de que uma unidade de dinheiro compre a mesma quantidade de bens e serviços ao longo do tempo.

Esta seleção dependeu de diversos fatores, que se destacam: portabilidade, divisibilidade, armazenamento, reconhecido e homogéneo e força monetária, já explicado.

No que respeita à portabilidade, o bem deve ser facilmente transportado de um ponto para outro. Os metais preciosos são fáceis de transportar, mas implicam elevados riscos. No entanto, há milénios eram superiores a outros bens neste aspeto, já que uma pequena quantidade permitia trocá-la por vários bens, facilitando a sua mobilidade.

O fator divisibilidade é de extrema importância. Por exemplo, as pedras preciosas são facilmente transportáveis, mas se as dividirmos não é possível voltar a juntá-las – “colar” os pedaços – e obter a mesma qualidade, algo que acontece com os metais preciosos.

Em relação ao armazenamento, o custo do mesmo deverá ser de baixo custo – não requer manutenção, como, por exemplo, as flores – e o bem não deverá depreciar-se com o tempo. Os cigarros, por exemplo, são usados pelos presidiários como moeda, mas apenas no âmbito das prisões, atendendo que ao fim de algum tempo perdem as suas qualidades, deterioram-se. Isso não acontece com o Ouro, eterno ao longo do tempo.

No que respeita à homogeneidade e reconhecimento, para o comércio é crítico que uma dada transação não obrigue a uma avaliação prévia da moeda a ser utilizada. A cunhagem veio resolver este problema: foi um reino da Lídia – um reino helénico –, na Ásia menor, há cerca de 2.700 anos, o primeiro Estado a cunhar moedas. O valor da moeda deve estar determinado, com cada unidade a ter o mesmo peso e características, isto é, sejam fungíveis. É-me indiferente a moeda A ou B com o mesmo valor facial. O mesmo acontece com as unidades de Bitcoin: são fungíveis.

Por fim, os bens com a maior força monetária são, regra geral, os bens selecionados como moeda, a razão para o Ouro ter sido a moeda da humanidade durante milénios.

O Bitcoin nunca passou por este teste de mercado, não foi selecionado, por essa razão, a sua adoção será apenas possível por vontade de um Estado ou de uma população “farta” do dinheiro estatal, como foi o caso de El Salvador, onde tem curso legal.

Como aparece uma moeda fiduciária ou fiat?

Quando o Ouro passou a ser utilizado como dinheiro, a atividade bancária passou a ser indispensável, pois tornou-se fundamental contratar segurança para as quantidades relevantes de dinheiro. No império romano, os cidadãos utilizavam os templos para armazenar o seu dinheiro, pois aí estava estacionado o exército.

Para realizar uma transação, o aparecimento do papel-moeda, ou seja, as notas, foi uma enorme inovação, funcionando como um substituto do dinheiro. Em lugar de ir ao banco converter a nota em ouro, bastava utilizá-la nas trocas comerciais, pois todos a consideravam igual a dinheiro, já que bastava ir ao banco para obter a quantidade de Ouro correspondente ao seu valor facial.

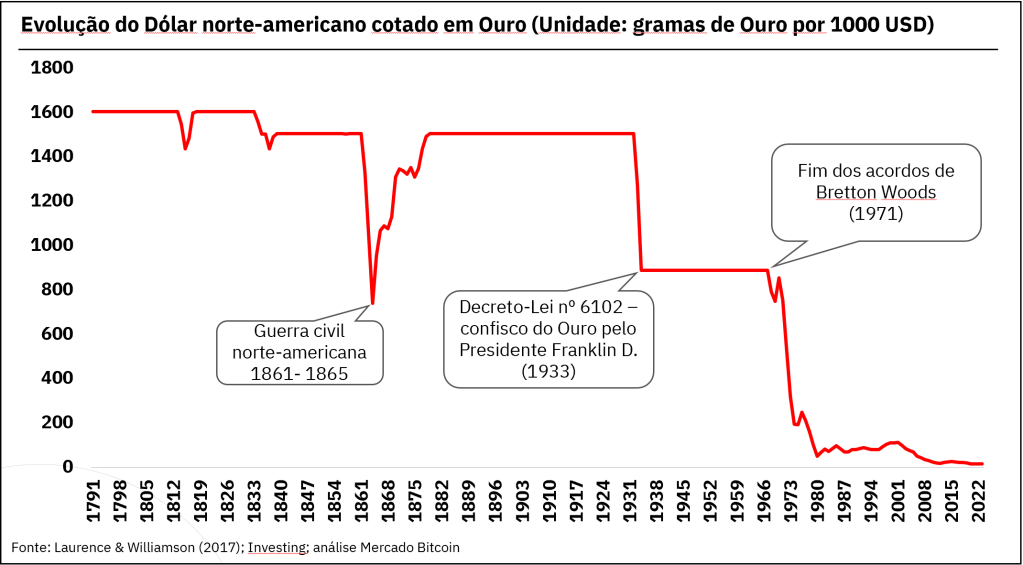

Todas as pessoas faziam as suas decisões com base nos preços estabelecidos no mercado. Assim, e só assim, é possível transformar um substituto do dinheiro em dinheiro fiat, sem qualquer ligação a uma matéria-prima, como o ouro, apenas porque o Estado assim o estabelece. Tal aconteceu em 1971, com o fim dos acordos de Bretton Woods, onde o Dólar norte-americano deixou de ser convertível em ouro, tornando-se uma moeda fiat.

Assim, o Bitcoin teria de funcionar como uma StableCoin, indexada a uma moeda fiat, que em tempos foi o substituto do dinheiro, na altura Ouro ou Prata, pois as pessoas formulam as suas decisões diárias com base nos preços fixados em Euros ou Dólares norte-americanos.

Reservas fraccionadas: uma redistribuição de riqueza a favor dos poderosos

A prática de reservas é altamente rentável para os bancos, pois permite-lhes conceder crédito recorrendo à emissão de moeda. Atendendo que têm de cumprir com rácios de reservas determinados pelo Banco Central, vamos supor 10%, isto significa que por 100 unidades de reservas (por exemplo 100 Euros depositados no Banco Central), pode criar 1000 unidades de nova moeda, através de um simples saldo digital, criado do nada e registado no servidor do banco.

Assim, quanto maior a quantidade de reservas criadas pelo Banco Central, maior a quantidade de moeda que pode ser criada pelos bancos. O Ouro colocava uma restrição séria ao Banco Central, mas a partir de 1971 deixou de existir.

A tentativa de desmonetizar o Ouro, serviu para os Estados emitirem moeda sem qualquer freio ou restrição. Em primeiro lugar, impedindo os cidadãos de converter as suas notas em Ouro, como ocorreu em 1933 com o presidente norte-americano Franklin Delano Roosevelt, e depois em 1971, com a transformação do Dólar norte-americano (USD) em moeda fiat. A quantidade de nova moeda emitida foi de tal ordem, que o USD perdeu 99% do seu valor, medido em Ouro, desde 1913 com a criação do Banco Central norte-americano.

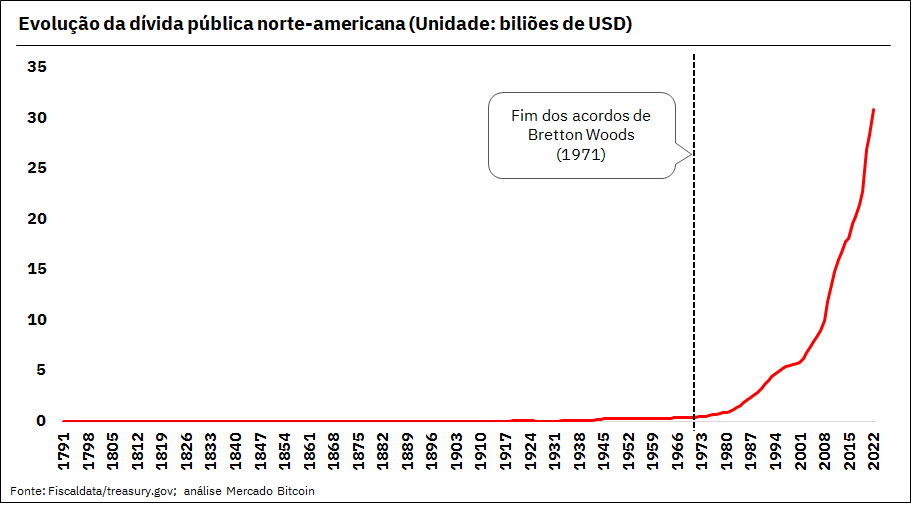

A dívida pública e o dinheiro como forma de controlo

A criação de novas reservas por parte do Banco Central é essencialmente feita através da compra aos bancos de dívida pública, tendo como contrapartida novas reservas para os bancos. A emissão monetária, ao contrário do Bitcoin, que obriga a resolver um complexo problema informático, surge da dívida e sem qualquer esforço, bastando um burocrata ao leme do Banco Central para o fazer.

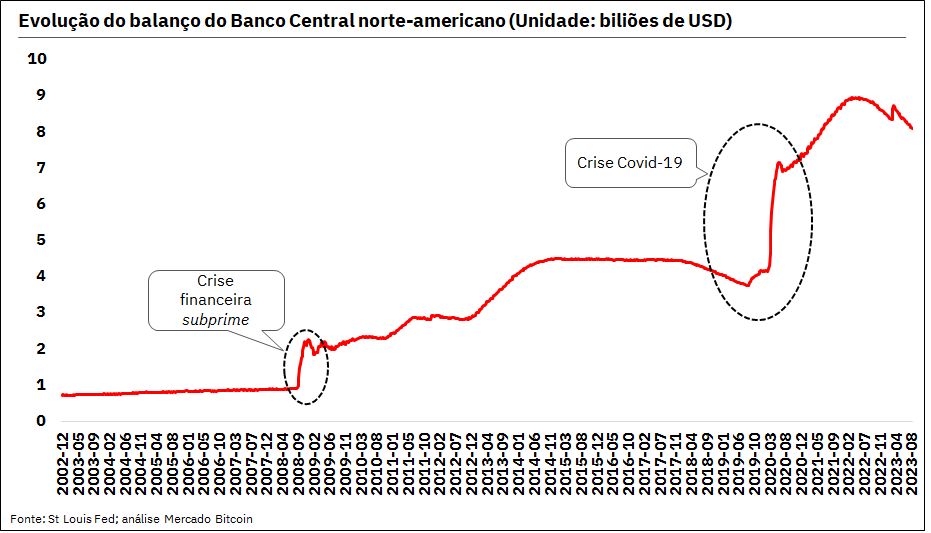

Na figura 4, podemos observar a forma com a dívida pública subiu exponencialmente desde o fim do padrão-ouro. Esta massa monetária prejudica as classes baixas, já que a inflação, isto é, a criação de novo dinheiro, apenas gera redistribuição de riqueza, não havendo mais bens ou serviços na economia por simplesmente se ter impresso dinheiro.

A situação agravou-se com a crise de 2008, depois de um ciclo de taxas de juro próximas de 0%, em consequência da crise das empresas tecnológicas no início do século XXI, com a dívida a servir para especular em bolsa, beneficiando os detentores de acções e imobiliário. Esta crise despoletou uma loucura de impressão de dinheiro sem precedentes. Na altura era o fim do mundo, no entanto, nenhum problema foi resolvido, atirando-se com dívida e impressão de dinheiro a todos os problemas. A crise Covid-19 foi o pretexto perfeito para nova impressão desenfreada, com a consequente subida de preços que estamos a viver.

Em lugar de travar, os responsáveis pelo sistema querem agora partir para o Euro Digital, dando sinais claros que apenas pretendem controlar as populações e continuar a confiscá-las através da emissão de dinheiro a favor de interesses estabelecidos.

Por que precisamos do Bitcoin?

Precisamos do Bitcoin como moeda, dado que é indispensável retirar o monopólio da moeda ao governo. Necessitamos de dinheiro que mantenha o seu valor ao longo do tempo, não sujeito a inflação, que estimule a poupança e o investimento, em lugar de estímulos sem fim ao consumo.

Necessitamos de uma moeda sem qualquer interferência governamental, que permita que a soberania dos cidadãos sobre o dinheiro regresse. Por outro lado, é também indispensável terminar com a nacionalização dos bancos, transformados em meras repartições de finanças, fazendo-os regressar ao mercado do aforro, abraçando o Bitcoin, em lugar de rejeitar e perseguir quem o utiliza.