Bitcoin: dado como morto um milhão de vezes

Em 30 de Novembro de 2022, num artigo publicado no blog do Banco Central Europeu (BCE), assinado por Ulrich Bindseil e Jürgen Schaaf, ambos colaboradores da instituição, afirmavam que chegara a hora da última resistência do Bitcoin!

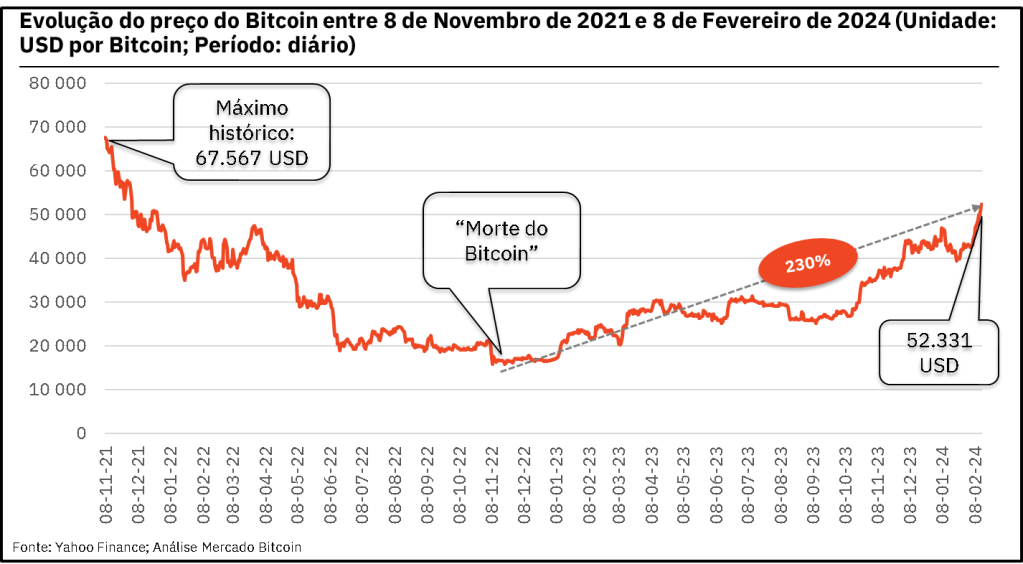

A morte do Bitcoin era anunciada desta forma trágica: “O mais provável, no entanto, é um último suspiro induzido artificialmente antes do caminho para a irrelevância…”. A 9 de Novembro, a poucos dias desta publicação, o Bitcoin fechou a valer apenas 15.880,8 Dólares norte-americanos (USDs).

Desde então, subiu de forma inexorável, 230%, estando agora a aproximar-se do seu máximo histórico, com uma cotação a rondar os 52 mil USD, à data em que escrevo o presente artigo.

A previsão dos autores do artigo no blog do BCE, apesar de hoje sabermos ser totalmente errada, como a fundamentaram? Em primeiro lugar, afirmaram que as transações com Bitcoins são complicadas, lentas e caras. Os autores, tão habituados às moedas fiduciárias, como o Euro ou o Dólar norte-americano, parecem ter-se esquecido que o dinheiro deve desempenhar três funções essenciais:

- A primeira e principal, ser o intermediário quase universal de todas as trocas comerciais entre os elementos de uma sociedade;

- A segunda, que decorre da primeira, ser unidade de conta, ou seja, todos os bens e serviços de uma sociedade passam a ser medidos em dinheiro (0,60€ por um café; 1,30€ por uma água);

- A terceira e última, reserva de valor, ou seja, o dinheiro mantém o seu poder aquisitivo ao longo de décadas e séculos.

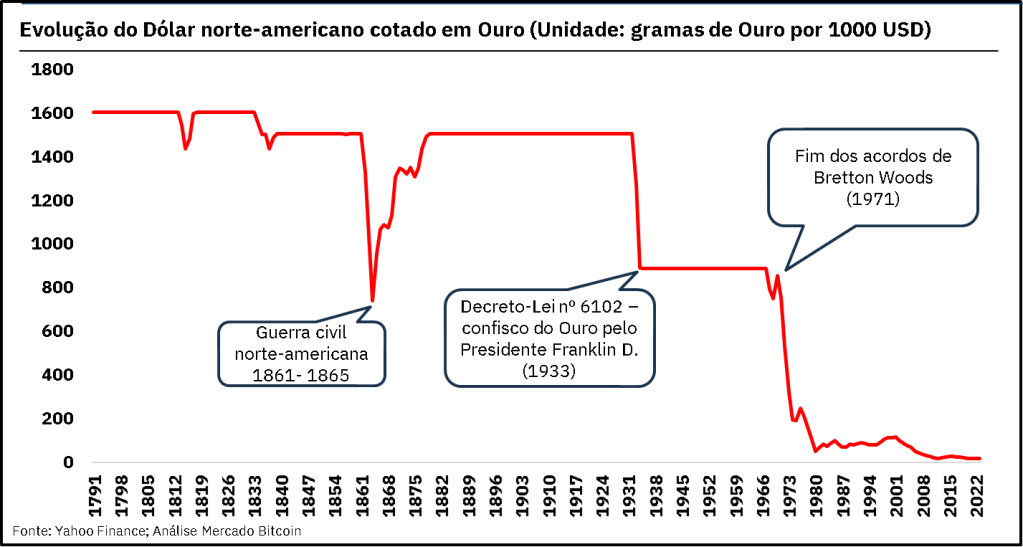

Durante milénios, a humanidade selecionou o Ouro para transações de elevado valor e a Prata para as de baixo valor. Efetivamente, nem os metais preciosos, nem tão pouco o Bitcoin, desempenham atualmente este papel, de intermediário das trocas, já que as moedas fiduciárias se tornaram dinheiro a partir de 1971, com o fim dos acordos de Bretton Woods. No entanto, isto só foi possível porque, numa primeira fase, eram substitutos dos metais preciosos. Ou seja, as notas emitidas pelos bancos, e mais tarde pelos Bancos Centrais, equivaliam a uma determinada quantidade de Ouro – para as pessoas eram a mesma coisa, apenas cómodos substitutos.

Esta alteração do papel de apenas substituto para dinheiro das atuais moedas fiduciárias por que razão ocorreu? No final do século XIX, com a globalização do comércio, era necessário liquidar transações em Ouro, algo muito caro. Transportar lingotes de Ouro de Londres para Nova Iorque podia custar 50 pontos básicos (0,5%), tal como hoje acontece com o Bitcoin, à medida que as comissões de transação se tornam cada vez mais caras.

A seleção do melhor dinheiro exige facilidade na venda, tanto em espaço como em tempo. Qual o significado? Em espaço, significa que quanto menor a perda de valor entre o ponto A e o ponto B melhor; em tempo, significa que o poder aquisitivo se mantém ao longo de décadas e séculos.

O Ouro perde valor porque implica custos de transporte na liquidação de uma operação entre duas entidades distantes entre si. Já no que respeita a tempo, dada a sua força monetária, ou seja, o Ouro minerado em cada ano não representa mais que 2% do inventário existente, é uma excelente reserva de valor, dado que mantém o seu poder aquisitivo ao longo de décadas e séculos.

Numa economia capitalista, a produtividade aumenta exponencialmente, ou seja, por dia produzem-se mais carros, mais máquinas, pelo que a inflação de quase tudo é muito superior ao Ouro, quando era dinheiro. Por essa razão, existiu deflação durante o século XIX, os ganhos de produtividade eram refletidos em quedas de preços, algo que hoje não acontece.

Com o aumento do comércio internacional, tornou-se necessário liquidar compras e vendas em Ouro a grandes distâncias físicas, como entre Nova Iorque e Londres, na altura os grandes centros de negócios do mundo. Como era muito caro realizar uma liquidação de Ouro entre dois particulares, estes passaram a usar o Banco Central para esse propósito. Ou seja, as grandes transações em Ouro passaram a ser realizadas entre Bancos Centrais, pois estes possuíam escala suficiente para “embaratecer” o transporte de Ouro entre os dois lados do Atlântico.

Desta forma, as pessoas começaram a confiar a liquidação em Ouro aos Bancos Centrais, passando a depositar enorme confiança nestas instituições, no entanto, a população não se deu conta que um monopólio sempre abusa do seu poder. Efetivamente, desde o final do século XIX, o Dólar norte-americano perdeu praticamente todo o seu valor, como é possível observar na Figura 2.

A mesma estratégia está agora a ser usada no caso do Bitcoin, dizendo-se que não logra processar mais de meio milhão de transações por dia, devido às limitações de memória em cada bloco, incapaz de cumprir o papel de dinheiro, ao contrário das moedas fiduciárias. O facto da rede Bitcoin ser cara é o que a torna segura.

O lançamento de ETFs por parte de grandes empresas gestoras, como a BlackRock, visa precisamente adquirir grandes quantidades de Bitcoins numa carteira controlada por este fundo, em que alteração de propriedade – liquidação – ocorre dentro do fundo, em vez do blockchain. Está aberto o caminho das reservas fracionadas para o Bitcoin, caso as pessoas deixem de utilizar a custódia própria, passando a usar fundos e bancos, por forma a evitar custos de transação.

O facto de grandes institucionais estarem agora a fazer o papel dos Bancos Centrais no século XIX demonstra a ameaça que o Bitcoin constitui para os poderes estabelecidos, em que as instituições financeiras produzem novas unidades de dinheiro por concessão de crédito – isto é, dívida – a particulares e empresas, com um custo proximo de zero.

É um poder que importa não perder, por isso o ataque permanente ao Bitcoin: só serve para lavar dinheiro, não é dinheiro, não é um investimento, pois não proporciona dividendos ou juros, o seu valor deriva exclusivamente da especulação.

Este desespero resulta da superioridade do Bitcoin como dinheiro:

- Garante o anonimato das transações – tal como o dinheiro físico, ao contrário do dinheiro eletrónico e moedas digitais dos Bancos Centrais, como o Euro Digital;

- Permite transações à distância sem intermediários – ao contrário do dinheiro eletrónico em que temos de confiar em terceiros, como é caso dos bancos e empresas de transferências;

- Permite custódia própria – ou seja, tal como o dinheiro físico que pode ser metido num bolso, mas com superior segurança: quem controla as chaves privadas controla os Bitcoins. Um banco ou uma corretora de criptomoedas pode sempre confiscar os Bitcoins a mando das autoridades, não acontecendo numa carteira em que existe o controlo das chaves privadas;

- A partir de abril do presente ano, possuirá a maior força monetária de todas as moedas, superior ao Ouro – já que a sua inflação anual, depois do halving que se aproxima, será próxima de 0%. Tornar-se-á, desta forma, na melhor reserva de valor criada pela humanidade.

Os grandes poderes financeiros voltam a utilizar a tática do final do século XIX: ‘tenha os seus Bitcoins connosco‘, será mais barato transmitir propriedade, em lugar de andar a pagar elevadas comissões. Não se deixe enganar, utilize a Mercado Bitcoin Portugal, a única corretora de criptomoedas que lhe recomenda ter os seus Bitcoins numa carteira privada que controla.