Bitcoin: uma reserva de valor?

Há dias, teve lugar um podcast na Rádio Renascença a respeito das Criptomoedas e do Euro Digital. Contou com a presença de Pedro Borges (Mercado Bitcoin Portugal), Hélder Rosalino (Banco de Portugal), João Duque (Director do ISEG) e Bruno Horta Soares (Iniciativa Liberal).

Foi uma iniciativa que teve como objetivo reunir várias opiniões sobre as criptomoedas, pois os convidados defendiam “diferentes damas”, debruçando-se sobre três temas centrais: (i) fiscalidade das criptomoedas; (ii) regulação do setor dos ativos virtuais, em particular a diretiva europeia Mica; e (ii) o Euro Digital.

No final do podcast, surgiu uma polémica relacionada com o facto do Bitcoin ser ou não uma reserva de valor. Pedro Borges defendia que se tratava da melhor reserva de valor criada pela Humanidade, enquanto Hélder Rosalino defendia que apenas as StableCoins cumpriam tal função. Tanto Hélder Rosalino como João Duque estavam de acordo que o Bitcoin é simplesmente um ativo meramente especulativo, sem qualquer papel no sistema financeiro. Será mesmo assim?

O surgimento de uma moeda não resulta de um decreto governamental, mas sim de um processo de mercado ao longo de séculos. De uma troca direta – apenas viável em pequenas comunidades primitivas, tal a dificuldade em encontrar coincidência de desejos –, passou-se lentamente à troca indireta, com a utilização de uma matéria-prima a servir de intermediário.

Numa primeira etapa, vários bens passaram a funcionar como intermediários das troca indiretas de uma dada comunidade, tornando-se concorrentes entre si: sal, pedras preciosas ou metais preciosos. As pessoas quando vendiam algo, a sua força de trabalho por exemplo, procuravam obter, em primeiro lugar, um bem desejado por todos, o mais vendável, por forma a que pudessem adquirir os bens por si desejados no mercado, dado que todos aceitam esse bem.

Ao longo da história, os metais preciosos, em particular o Ouro, venceram esta seleção natural, ao serem eleitos como intermediários de todas as trocas da Humanidade. Durante 5 mil anos, reinaram como senhores absolutos, devida às suas características únicas (perenes, divisíveis, raros…).

Esta seleção natural fez surgir duas funções: (i) unidade de conta; e (ii) reserva de valor. A primeira significa que todos os bens e serviços de uma comunidade são medidos nessa moeda: um café, 0,1 gramas de prata; um carro, um kg de ouro. A outra função está relacionada com a capacidade dessa matéria-prima, que se tornou moeda – a intermediária universal das trocas –, tornar-se reserva de valor. O que é?

Trata-se de algo que mantém ao longo de décadas e séculos o seu poder aquisitivo sobre os bens e serviços produzidos por uma determinada sociedade, devendo haver até um incremento do seu poder aquisitivo, em virtude da maior produção: maior número de bens e serviços a mesma massa monetária. Em conclusão, para determinar se uma determinada matéria-prima é ou não reserva de valor, esta deve manter ou incrementar o seu poder aquisitivo sobre os bens produzidos pela sociedade ao longo do tempo.

Esta é a principal razão para as pessoas armazenaram Ouro, pois sabem que após décadas, ou mesmo séculos, o seu poder aquisitivo se mantém intacto ou mesmo superior. Uma reserva de valor deverá ser algo onde as pessoas aplicam as suas poupanças.

Uma reserva de valor deverá ser algo que possui uma enorme força monetária. Por exemplo, o cobre ou o sal, a longo prazo, não podem ser reservas de valor, atendendo que, na eventualidade de uma subida considerável do seu preço, os produtores são capazes de inundar o mercado com cobre e sal, provocando a queda acentuada do seu preço.

Com o Ouro tal não acontece, dado que a produção anual muito dificilmente supera os 2,5% do inventário existente, ou seja, todo o ouro que é propriedade de alguém. Na prática, os produtores não logram influenciar o seu preço, dado que representam uma ínfima parte do que existe.

O mesmo acontece com o Bitcoin. Atualmente, os Bitcoins emitidos, anualmente, já representam menos de 2% do inventário existente. É um ativo com uma enorme força monetária,

Quando se afirmou no podcast que o Euro ou as StableCoins são reservas de valor, não posso estar em maior desacordo: são tudo menos reserva de valor, apesar do Euro ser o intermediário de todas as trocas na Zona Euro, fruto de leis de curso legal (todos os comerciantes são obrigados por lei a aceitá-lo) e um enorme Estado que obriga à liquidação dos impostos em Euros, caso contrário, perante a atual inflação, o Euro seria certamente enviado para o caixote do lixo.

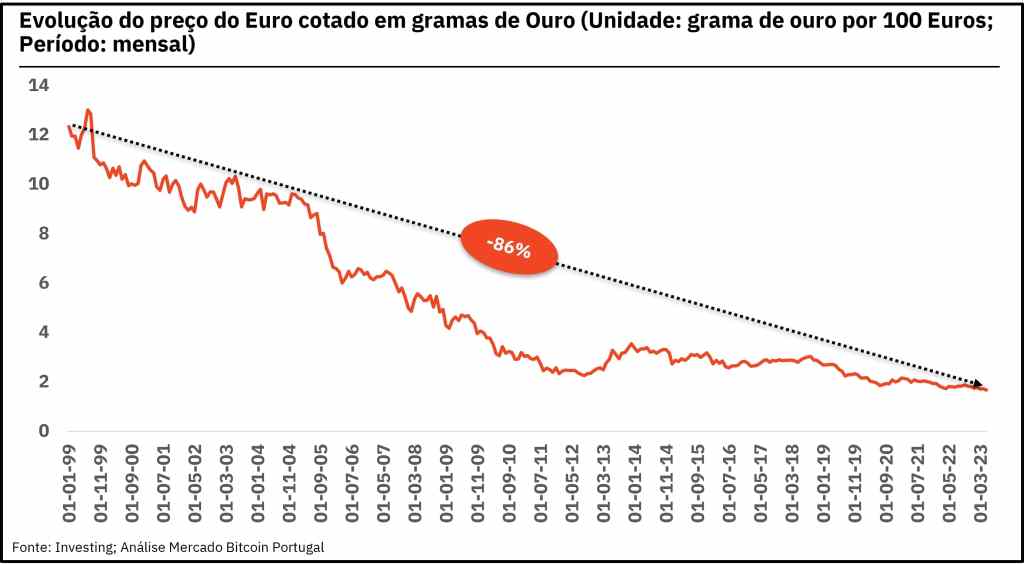

Como pode ser reserva de valor algo que perdeu 86% do seu valor contra o Ouro desde a sua fundação, tal como podemos observar na Figura 1?

Em janeiro de 1999, 12,34 gramas de ouro adquiriam 100 Euros; hoje, são necessários apenas 1,67 gramas para adquirir os mesmos 100 Euros. Esta depreciação assinalável ocorreu ao longo de mais de 20 anos, apesar de, em alguns momentos, o Euro ter registado uma forte apreciação: em setembro de 2012, subiu de 2,26 gramas por 100 euros para 3,55 gramas, uma subida próxima de 60%, a tal volatilidade apontada no podcast; no entanto, insuficiente para que o Euro continuasse a caminhar para 0 quando medido em Ouro.

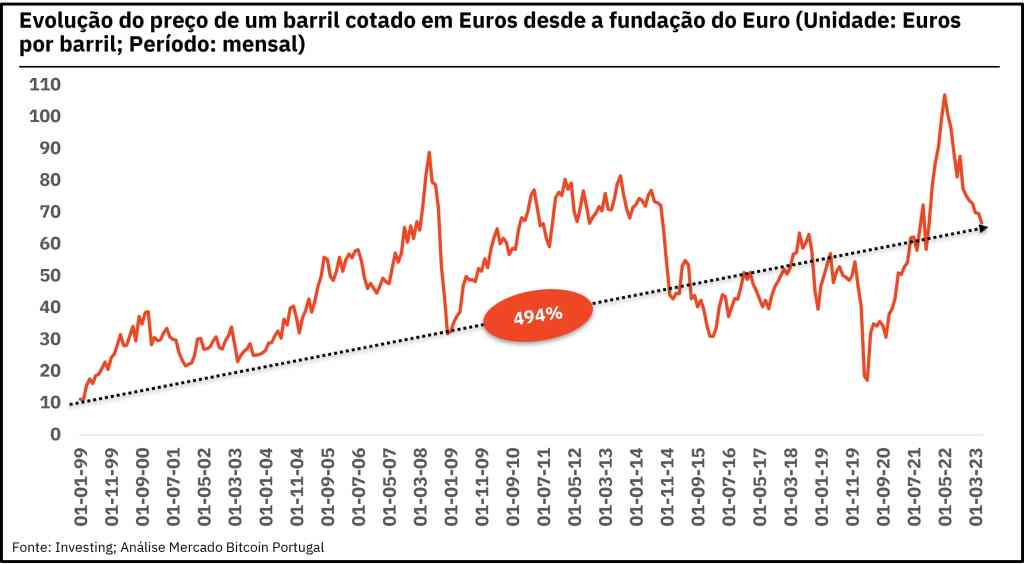

Como já afirmei, uma reserva de valor deverá garantir que, ao longo de décadas (a volatilidade de curto prazo não deve ser tida em conta), o seu poder aquisitivo se mantém. Vejamos o que aconteceu com o Petróleo, a principal matéria-prima da Humanidade, desde a fundação do Euro.

Em Euros, o barril de Petróleo subiu de 11,2 Euros em janeiro de 1999 para 66,6 Euros; em maio de 2023, a subida era de quase 500%. É isto uma reserva de valor? Por outro lado, a volatilidade é enorme, com subidas e quedas vertiginosas, onde apetece perguntar onde está a estabilidade: no Euro ou no Petróleo?

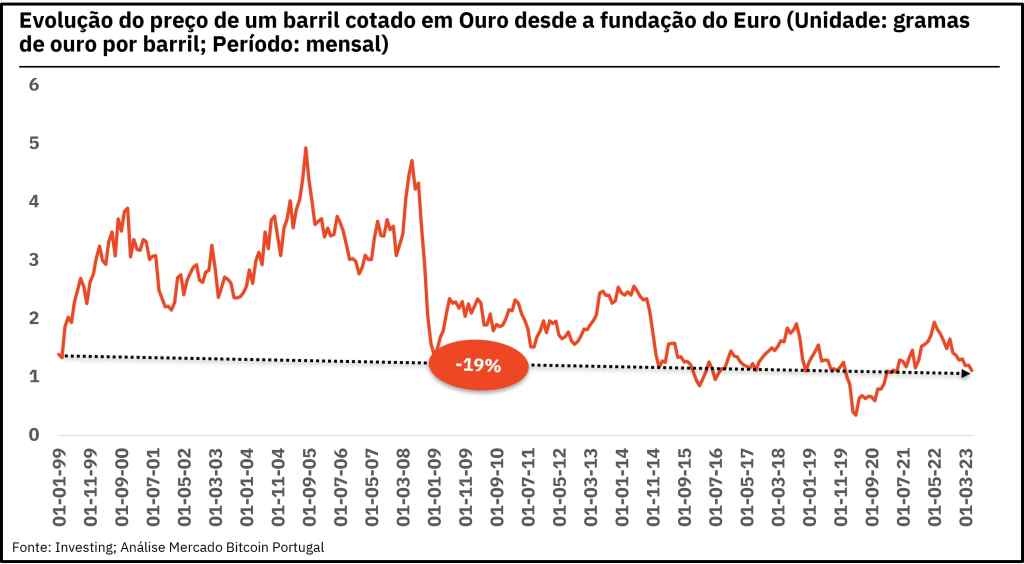

Esta estabilidade é confirmada quando cotamos o Petróleo em Ouro. Como podemos observar na Figura 3, o Ouro adquire mais barris de Petróleo do que adquiria no início de 1999, ou seja, o seu preço em Ouro caiu 20%.

Em janeiro de 1999, 1,38 gramas adquiriam um barril de Petróleo; hoje bastam 1,12 gramas para adquirir o mesmo barril, ou seja, ocorreu uma deflação de 20%.

O que muita gente ainda não compreende é que o Bitcoin surgiu para proteger os aforradores, devorados pela impressão massiva dos Bancos Centrais e sistema bancário, onde uma inflação galopante tudo devora.

Em 1933, o Ouro dos norte-americanos foi confiscado pelo Estado. Em 1971, o Dólar norte-americano deixou de ser convertível em Ouro, deixando a sua emissão de estar condicionada pelo inventário de Ouro no Banco Central. A partir dessa data o ativo do Banco Central passou a ser dívida pública, a razão para o descalabro que vivemos, em que a cada ronda de emissão de novos Euros os ricos ficam mais ricos e os pobres cada vez mais pobres.

Desde então, a emissão de moeda não tem qualquer custo: tal como as indulgências do século XV, em que a Igreja Católica fazia-se cobrar por algo que não valia nada, agora os Estados obrigam-nos a correr por algo que nada custa aos Bancos Centrais e bancos a produzir.

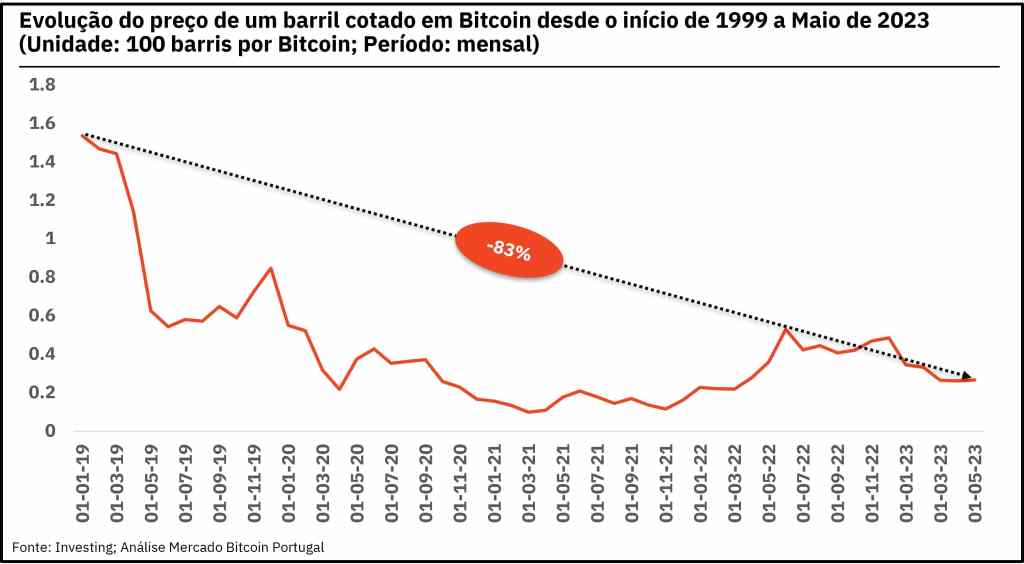

O Bitcoin existe desde 2009 – assim, uma alegada bolha não duraria 13 anos. Como podemos observar, desde 2019, o ano anterior à crise Covid-19 e que deu origem a uma impressão massiva dos Bancos Centrais (o BCE expandiu o seu balanço em 4 biliões de Euros), com a consequente inflação que estamos a viver, o Bitcoin tem incrementado o seu poder aquisitivo de forma inexorável, apesar da volatilidade de curto prazo.

Em janeiro de 2019, 1,53 Bitcoins adquiriam 100 barris de Petróleo. Hoje, para adquirir a mesma quantidade bastam 0,27 Bitcoins. Isto é uma reserva de valor, algo que reflete a maior produtividade da economia – maior número de bens, a mesma massa monetária.

Utilizando a expressão do Pedro Borges, termino: o Bitcoin é a maior reserva de valor criada pela Humanidade. De que espera para se proteger do confisco estatal as suas poupanças?