Bitcoin: 1 milhão de Dólares?

Em 1971, o Ouro, a moeda utilizada há milénios pela humanidade, deixava de ter qualquer papel monetário. Na verdade, já tinha sido “morto” em 1933, com o confisco do Ouro na posse dos norte-americanos por parte da administração liderada pelo então presidente dos EUA, Franklin D. Roosevelt. Até essa data, qualquer norte-americano podia dirigir-se a um qualquer banco e exigir a conversão do seu depósito em Ouro.

Em 1971, com o abandono da convertibilidade do Dólar norte-americano em Ouro, a moeda passou a ser fiduciária (fiat), dependendo apenas da confiança e reputação do Estado emissor. Com esta alteração, a quantidade de Ouro deixou de ser um entrave à quantidade de moeda fiduciária que podia ser emitida.

Até o conceito de inflação foi alterado, por forma a ser manipulado pelos governos. A inflação deixou de ser a variação da quantidade de Dólares ou Euros em circulação, para passar a ser a evolução de um índice de preços construído por burocratas governamentais. Desta forma, a população tornou-se facilmente manipulável, não se dando conta da verdadeira erosão do valor do dinheiro.

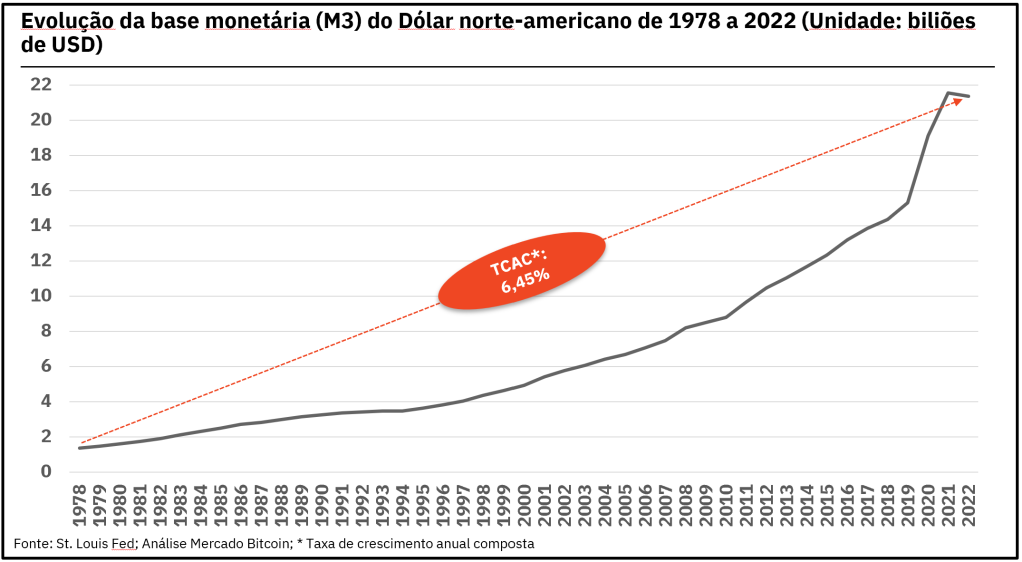

Como podemos ver na Figura 1, entre 1978 e 2022, a verdadeira inflação anual do Dólar norte-americano foi de 6,45%. Para termos uma ideia do descontrolo do sistema, em 2020, por exemplo, a quantidade (M3) de Dólares em circulação subiu 25%, de 15,3 biliões de USD para 19,1 biliões de USD!

É hilariante que alguns apareçam nas televisões a dizerem-nos que não compreendem de onde surgiu a inflação, lançando para o ar várias possibilidades: “choques externos”, guerra na Ucrânia, ganância dos empresários ou mesmo a possibilidade de uns marcianos terem aparecido a lançar notas. Para esses, digo-lhes que é fácil descobrir: basta olhar para a Figura 1 e ver a linha quase vertical em 2020 e 2021.

Foi num contexto de especial descontrolo dos Bancos Centrais, iniciado com a crise financeira de 2008, que surgiu o Bitcoin, uma criptomoeda que veio revolucionar por completo o dinheiro:

- Está fora do controlo dos governos, pois a quantidade emitida depende de um algoritmo e não de um conjunto de burocratas ao leme de um monopólio (Banco Central);

- A transferência digital de Bitcoins entre endereços não necessita de terceiros, como um banco;

- É possível a auto custódia de Bitcoins, sem depender dos serviços de guarda de ativos de um terceiro, como um banco;

- A emissão de Bitcoins está limitada a 21 milhões de moedas;

- Com o próximo halving, que deverá ocorrer proximamente, a inflação anual de Bitcoin irá aproximar-se de 0%, ou seja, a sua força monetária irá superar a do Ouro.

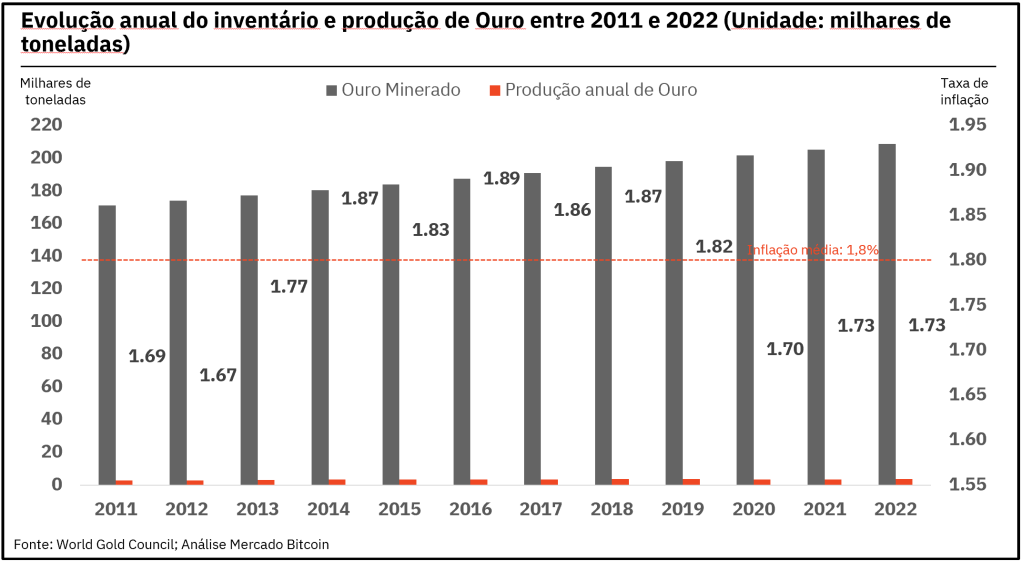

Importa recordar que o Ouro tem uma enorme força monetária, atendendo que a sua taxa de inflação é muito estável e inferior a 2%. Como a calculamos? Tendo em conta a produção anual e o inventário de Ouro existente, que corresponde ao Ouro minerado desde sempre pela humanidade, atualmente em torno de 210 milhares de toneladas (final de 2022; fonte: Gold Council).

Como podemos observar na Figura 2, desde 2011, a inflação anual do Ouro está em torno de 1,8%, ou seja, a produção anual representa uma ínfima parte do inventário. Assim, a produção anual nunca é capaz de influenciar o preço do Ouro, atendendo que representa uma porção risível.

Uma das formas de estimar o preço do Ouro é precisamente a utilização do diferencial de taxas de inflação. Vou então dar um exemplo. Suponhamos que, no início do ano, o par BRLEUR (Real brasileiro cotado em Euros) está a cotar a 0,185 Euros; se a inflação na Zona Euro é de 2% e no Brasil é de 12%, o Real brasileiro terá de se desvalorizar cerca de 9%, para 0,1685 Euros. Ao um país com maior inflação corresponde a depreciação da sua divisa, neste caso o Brasil, pois existe maior quantidade de Reais a perseguir bens e serviços do que Euros.

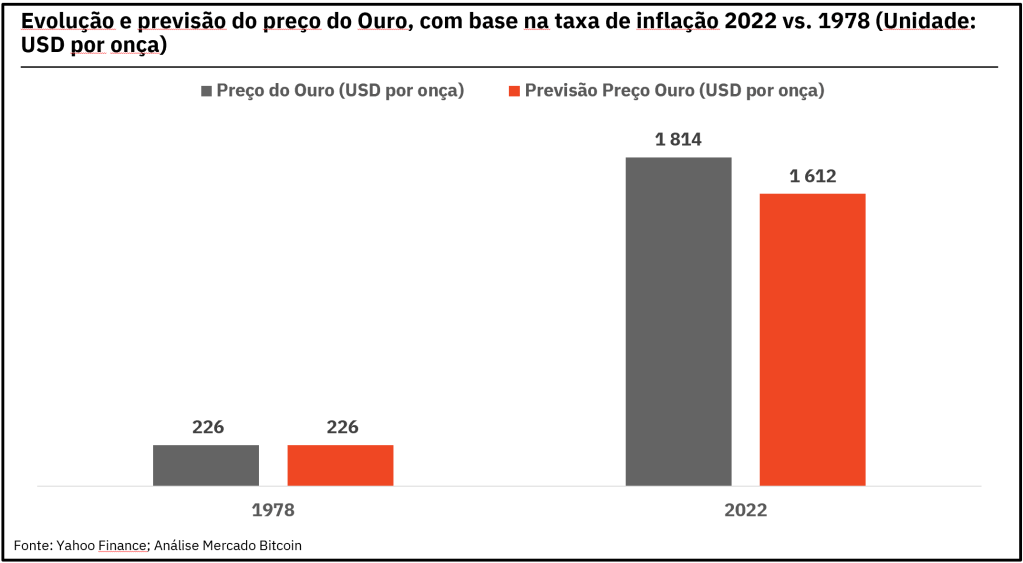

Aplicando o mesmo método ao Ouro, é possível verificar que o diferencial de inflação é uma forma de estimar a evolução do preço. Como podemos observar na Figura 3, o preço do Ouro subiu de 226 Dólares norte-americanos (USD) por onça em 1978 para 1.814 USD no final de 2022. Aplicando o diferencial de inflação aos 44 anos (1,064544 elevado a 44 ÷ 1,01844 elevado a 44) aos 226 USD por onça, temos um preço de 1.612 USD por onça; ou seja, cerca de 11% inferior aos 1.814 USD por onça, provando que o diferencial de inflação, com base na quantidade, em lugar de um índice de preços, é a forma correta de estimar o valor de uma moeda no longo prazo.

No entanto, há que assinalar um evento relevante que ocorreu em 2004 para o preço do Ouro, o lançamento do ETF SPDR Gold Shares, que nos primeiros três dias de negociação superou o milhar de milhões de USD. Em 2019, possuía mais 40 mil milhões de USD em ativos. Durante este período, tivemos o lançamento de vários ETFs de Ouro, como é o caso do ETF Gold Bullion Securities, em 2003.

Ou seja, a partir de 2004, a procura institucional por Ouro físico, em virtude do lançamento destes ETFs, provocou uma aceleração na subida do preço do Ouro, explicando o porquê do preço estar acima do diferencial de inflação. Em 2004, o preço do Ouro era de 436 USD por onça. Se aplicássemos o mesmo método (1,069 elevado a 18 / 1,018 elevado a 18) – a inflação do USD foi de 6,9% ao ano para esse período -, o preço em 2022 seria apenas de 1.051 USD por onça, uma subida anualizada de apenas 5%, em lugar de 8,2%, que efetivamente ocorreu entre 2004 e 2022, isto é, 1,64 vezes superior.

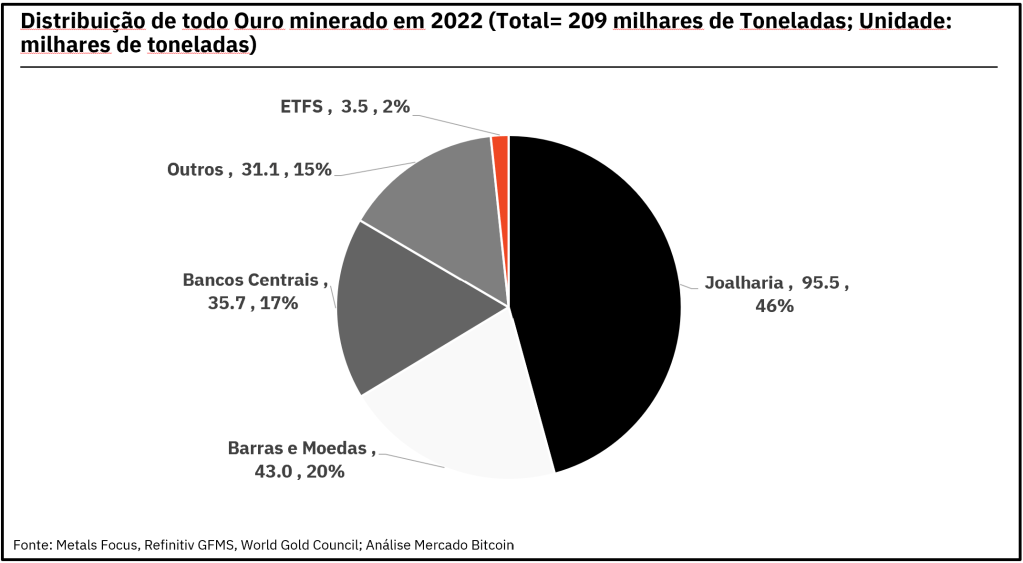

Ou seja, o aparecimento dos ETFs foi favorável à subida do preço do Ouro. Em 2022, a distribuição do Ouro era a que podemos observar na Figura 4. Os ETFs detêm apenas 2% do Ouro físico minerado pela humanidade. Isto é, após estes anos todos, apenas lograram obter cerca de um ano de mineração do metal dourado. A pressão sobre o Bitcoin será muito superior, atendendo que a inflação irá aproximar-se dos 0% nos próximos meses.

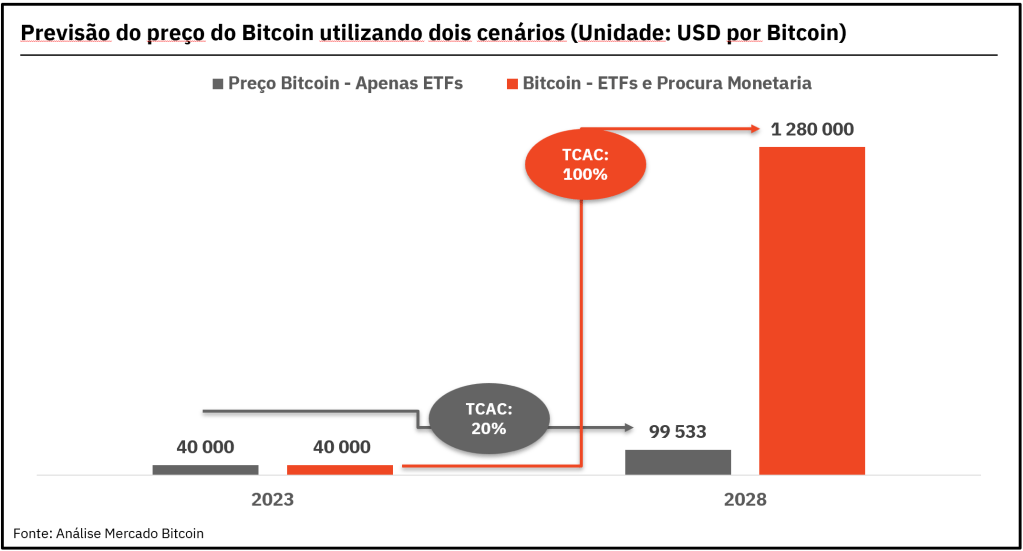

Assim, tendo em conta esta realidade, podemos ter dois cenários para o Bitcoin nos próximos 5 anos.

- O primeiro, tendo em conta a subida da quantidade de USD nos próximos anos e a pressão compradora dos ETFs de Bitcoin;

- O segundo, para além dos dois fatores, temos um terceiro, a eventualidade do Bitcoin começar a ser usado de forma massiva como reserva de valor pelos particulares. Podendo multiplicar por 5 vezes o crescimento do cenário anterior, com estes a assumirem o papel dos Bancos Centrais para o Ouro.

Tal como anunciado recentemente por Jerome Powell, o Banco Central norte-americano irá começar a cortar taxas de juro em 2024, iniciando-se uma nova espiral inflacionista para resgatar os bancos norte-americanos da iminente falência. Assim, é provável que a massa monetária cresça a um ritmo anual de 10% nos próximos 5 anos. Por outro lado, a pressão dos ETFs irá dobrar esta taxa de crescimento anual, tal como aconteceu no Ouro (1,6). Assim, teremos um crescimento anualizado de 20% ano (inflação 0% do Bitcoin) nos próximos 5 anos, colocando o Bitcoin em 100 mil USD no primeiro cenário (ver Figura 5).

No caso de haver procura monetária, em particular para reserva de valor, o Bitcoin poderá duplicar de valor todos os anos, chegando a mais de 1 milhão de USD nos próximos 5 anos. Este cenário não é impossível, dado o descalabro a que os Bancos Centrais nos fizeram chegar. O Bitcoin será o único valor seguro nos próximos tempos. De que espera para comprar Bitcoins?